O início de 2024 não foi um período fácil para alcançar a meta atuarial. Diversos fatores econômicos afetaram as condições dos mercados, tanto doméstico como internacional e dificultaram a obtenção de rentabilidades em linha com a meta, para a maioria dos investimentos disponíveis para RPPS.

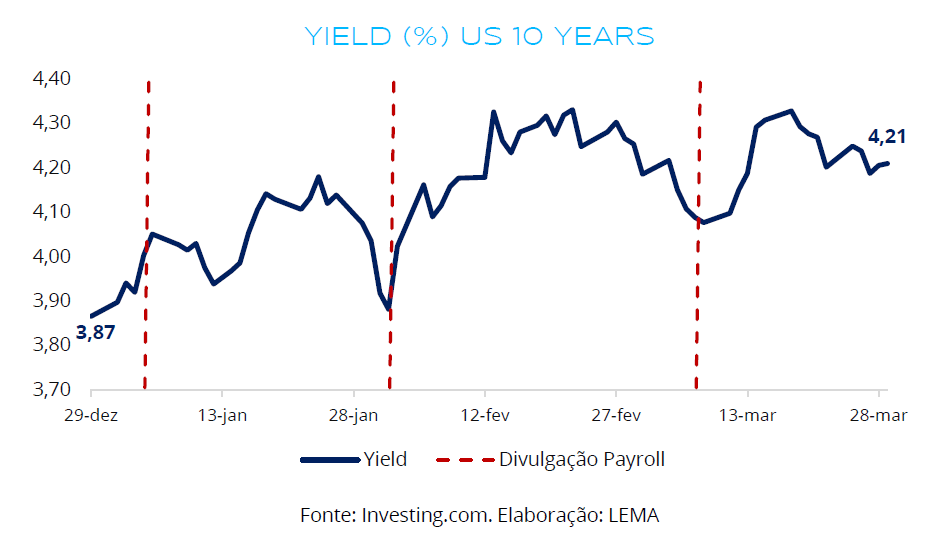

No contexto global, os Estados Unidos continuaram em evidência por conta da resiliência da atividade econômica, do mercado de trabalho aquecido, da dificuldade de convergência da inflação à meta e, consequentemente, das incertezas quanto ao ciclo de juros. No gráfico abaixo apresentamos a rentabilidade (yield) do título de 10 anos emitido pelo governo dos Estados Unidos, assim como as datas de divulgação do Payroll, que vieram acima do esperado e mostraram um mercado de trabalho bastante aquecido.

A leitura que se faz desse gráfico (desconsiderando outros dados macroeconômicos) é que, com o mercado de trabalho aquecido, há uma expectativa de pressão por reajustes salariais, fator de risco para a alta da inflação. Com isso, projeta-se que o Fed (banco central dos Estados Unidos) manterá a taxa de juros em patamar elevado por mais tempo.

A manutenção de juros elevados nos Estados Unidos afeta os índices brasileiros, pois, se os títulos mais seguros do mundo, como são conhecidos os Treasuries, estão pagando juros maiores, os investidores exigem maior rentabilidade (prêmio de risco) para investir em opções que não entreguem o mesmo nível de segurança, como os ativos brasileiros. Por conta disso, uma alta dos juros em economias mais fortes tende a prejudicar o desempenho dos ativos de países emergentes.

Ainda refletindo fatores externos, incertezas quanto ao crescimento da China neste ano tem preocupado analistas e influenciado negativamente o Ibovespa. Um exemplo a ser citado é a ação da Vale, empresa de maior peso no Ibovespa, que tem sua receita atrelada à cotação do minério de ferro no mercado internacional. Com a perspectiva de baixa demanda chinesa, além de outras questões, as ações sofreram desvalorização de 17,68% no trimestre. A queda na demanda chinesa afeta a empresa porque a China é um dos maiores consumidores mundiais do produto. Como a Vale é uma das principais produtoras de minério de ferro, matéria-prima essencial na produção de aço, uma redução na demanda chinesa afeta diretamente suas projeções de lucro.

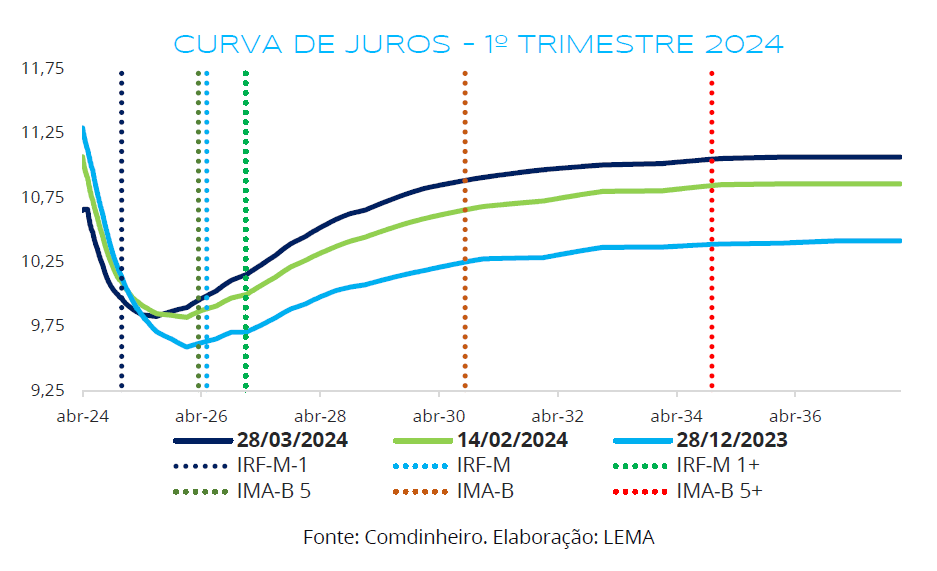

No contexto doméstico, há dois assuntos macroeconômicos exercendo grande influência nos preços dos ativos: o quadro fiscal e o ciclo de juros. Antes de explicarmos cada um deles, podemos observar abaixo os movimentos da curva de juros brasileira neste primeiro trimestre do ano.

Observamos um leve fechamento (queda dos juros) em vértices mais curtos (até 2025), que refletiram principalmente a continuidade da indicação do Copom em relação aos próximos cortes de juros. Com exceção da Ata da reunião ocorrida em março, que indicou mais um corte de mesma magnitude, as anteriores indicavam cortes de 0,50 p.p., no plural, o que fez com que o mercado continuasse a precificar cortes na taxa Selic no curto prazo. A expectativa atual, de acordo com o Boletim Focus, é de Selic terminal em 9%.

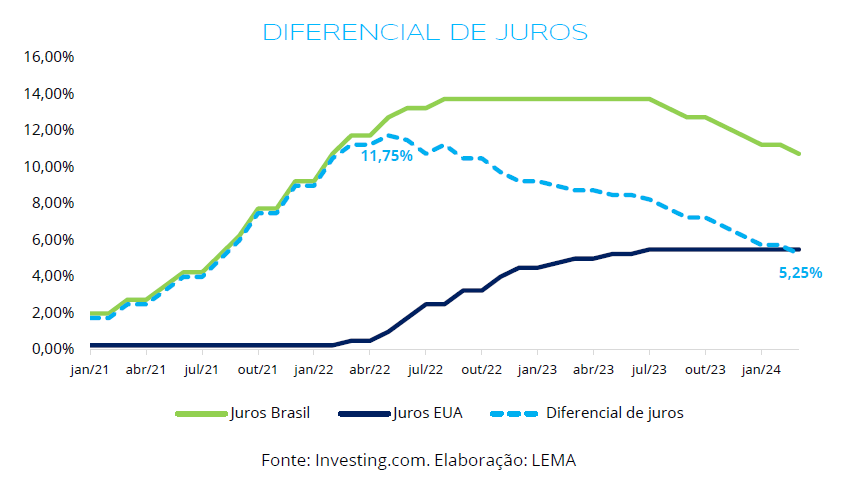

Já vértices intermediários e longos refletem com maior intensidade a redução do diferencial de juros entre Brasil e Estados Unidos (gráfico acima), o que tende a gerar uma saída de capital do Brasil e aumentar o prêmio de risco exigido para os ativos domésticos, conforme foi citado anteriormente sobre a maior atratividade pelos Treasuries. O diferencial de juros nominais entre os dois países, que chegou a 11,25 p.p. em meados de 2022, encontra-se agora em 5,25 p.p., o que reduz a atratividade dos títulos de dívida brasileiros. A piora no quadro fiscal, por sua vez, tem afetado as projeções quanto ao atingimento da meta estipulada no arcabouço fiscal e, consequentemente, ao equilíbrio das contas públicas a médio e longo prazo. Essa deterioração fiscal também eleva as perspectivas de inflação futura e o prêmio de risco do país, especialmente para prazos mais longos, o que gera uma desvalorização do preço dos ativos.

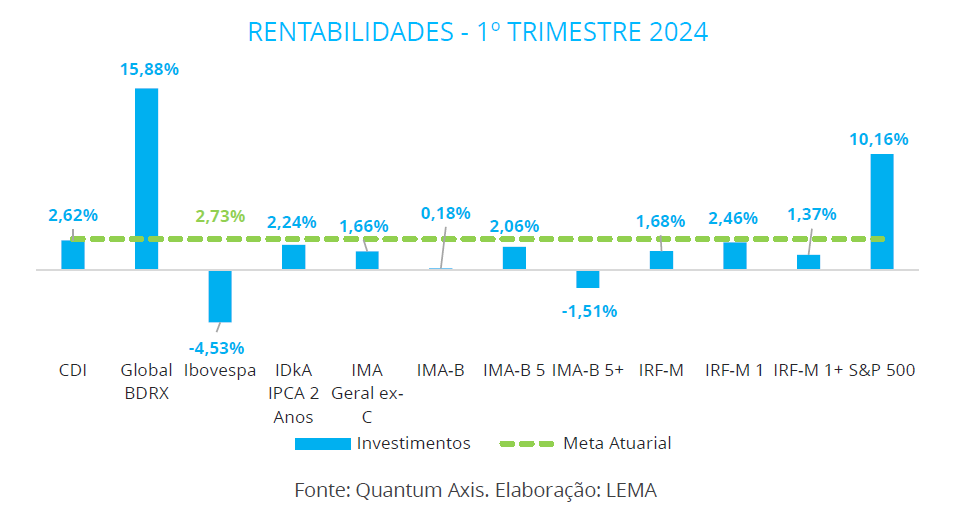

No que tange aos índices de renda fixa domésticos, podemos observar um melhor desempenho daqueles mais conservadores, como CDI (2,62%), IRF-M 1 (2,46%) e IDkA IPCA 2A (2,24%). Por outro lado, índices de maior duration, como IMA-B 5+ (-1,51%) e IMA-B (0,18%) apresentaram pior rentabilidade, refletindo a maior volatilidade por se posicionarem em vértices mais longos da curva.

Em relação aos índices de renda variável, o Ibovespa foi o destaque negativo, acumulando queda de 4,53% no trimestre. Os índices internacionais, por outro lado, continuaram a se destacar positivamente, com o Global BDRX e o S&P 500 subindo 15,88% e 10,16%, respectivamente. O maior destaque do BDR se dá não só pela valorização dos ativos em si, mas também pela influência da variação cambial (o dólar se valorizou 3,36% frente ao real) e da maior participação de grandes empresas de tecnologia no índice.

No que se refere à meta, observamos que o mês de fevereiro exerceu maior influência, após o IPCA subir 0,83%, valor acima do estimado pelo mercado. Em janeiro e março, o IPCA foi de 0,42% e 0,16%, respectivamente. O acumulado no ano é de 1,42%. Com isso, a meta utilizada no gráfico acima, que considera IPCA + 5,25%, alcançou 2,73% no 1º trimestre do ano.