Por Lucas Cabral e Jonathas Oliveira

Discurso do presidente do Banco Central americano encerra o rally dos ativos de risco ao ressaltar necessidade de manter a taxa de juros em níveis contracionistas. Economia brasileira continua resiliente e o Ibovespa sobe com expectativa de fim do ciclo de juros e surpresa positiva com resultados corporativos.

BRASIL

O fim da temporada de divulgação das demonstrações financeiras das empresas da B3 trouxe resultado acima do consenso de mercado em 70% das companhias listadas. Contudo, o lucro por ação apresentou queda de 10,3% na comparação trimestral e 19,9% em relação ao mesmo trimestre do ano anterior, impactado pelo aumento das despesas financeiras decorrentes da Selic e inflação elevadas.

Na política, o mercado ainda observa passivamente o desenrolar da corrida eleitoral, onde as pesquisas indicam que o segundo turno deverá ser disputado pelo atual presidente Jair Bolsonaro e o ex-presidente Lula. Quem quer que seja o vencedor, este terá a difícil missão de reconquistar a credibilidade fiscal das contas públicas e guiar o país rumo ao crescimento econômico em um cenário com problemas graves de oferta energética e de política monetária restritiva nos países desenvolvidos.

Os dados divulgados de PMI no Brasil mostraram desaceleração na indústria e nos serviços, onde o primeiro caiu de 54 em julho para 51,9 em agosto, enquanto o segundo contraiu de 55,8 para 53,9 no mesmo período. Todavia, vale ressaltar que a expectativa com a atividade econômica segue positiva, com as estimativas mais recentes apontando para um crescimento de 2,26% do PIB em 2022.

Ainda sobre crescimento econômico, o PIB do Brasil apresentou expansão de 1,2% no segundo trimestre deste ano, ante o trimestre anterior, e acumula alta de 2,6% nos últimos quatro trimestres e 2,5% no ano. O resultado veio acima da alta de 0,9% esperada pelo mercado e todos os setores da economia apresentaram expansão, sendo 1,3% para o setor de serviços, enquanto a indústria e a agropecuária assinalaram crescimento de 2,2% e 0,5%, respectivamente. Na ótica da despesa, o consumo das famílias e a formação bruta de capital fixo cresceram 2,6% e 4,8%, respectivamente, enquanto o consumo do governo caiu 0,9%.

Na política monetária, o mercado praticamente já havia entrado em consenso de que o Copom iria encerrar o ciclo de alta de juros com a atual Selic em 13,75%. Porém, essas expectativas devem ser revistas após o presidente do Bacen, Roberto Campos Neto, reiterar o comunicado da última reunião de que novas altas não devem ser descartadas, mesmo que em menor magnitude.

O IPCA de agosto registrou queda de 0,36%, marcando o segundo mês consecutivo de deflação no Brasil. Novamente o resultado foi fortemente influenciado pelo grupo de Transportes (-3,37%), que contribuiu com -0,72 p.p. no índice, com os preços dos combustíveis apresentando redução de 10,82% no período. Outro grupo que registrou deflação foi o de Comunicação (-1,05%), influenciado pela redução nos planos de telefonia fixa (-6,71%) e de telefonia móvel (-2,67%).

MUNDO

Agosto foi um mês de alta volatilidade, com um início promissor para os ativos de risco, sendo marcado por uma aversão ao risco nos mercados internacionais.

A grande razão para o maior otimismo no início do mês foi a sinalização de que o Federal Reserve estava mais preocupado com o nível de atividade econômica e, posteriormente, a divulgação da inflação medida pelo CPI. O indicador mostrou estabilidade no mês de julho na comparação mensal e acumulou 8,5% nos últimos 12 meses frente à expectativa de 0,2% e 8,7%. O resultado foi fortemente impactado pela queda no preço do petróleo observada desde o mês de junho.

Após os dados de inflação saírem abaixo do esperado, os ativos de risco passaram por um rally, com o S&P 500 chegando a subir mais de 4%. Todavia, a visão do mercado de um Fed mais dovish se provou equivocada, dado que os indicadores divulgados referente ao nível de atividade econômica demonstravam uma forte resiliência da demanda. Isso foi visto com o aumento no consumo das famílias e nas importações, sendo parcialmente compensado pela retração do setor imobiliário. Além disso, o mercado de trabalho continua com uma oferta de mão-de-obra apertada, o que contribui com a manutenção do ritmo do consumo.

Dessa forma, o presidente do Banco Central americano, Jerome Powell, veio a público durante o Simpósio de Jackson Hole, afirmar que fará o que for preciso para trazer a inflação de volta para a meta de 2% e que pode ser necessário manter a taxa de juros em patamares restritivos por um período mais longo. Tal declaração acarretou reversão da tendência positiva do S&P 500, que fechou em queda de 4,24% e abaixo dos 4 mil pontos.

Mesmo com todos os desafios inflacionários a serem enfrentados nos Estados Unidos, a situação na Europa se encontra ainda mais delicada, com a continuidade da guerra entre Rússia e Ucrânia afetando o abastecimento de gás natural no continente após as sanções impostas pelo Ocidente ao governo de Putin.

O preço do gás natural já acumula alta superior a 200% em 2022 e pode aumentar ainda mais com a chegada do inverno. Neste cenário, os líderes europeus têm buscado soluções de curto prazo para atender a demanda por energia, reativando usinas nucleares e de carvão.

Entretanto, essas soluções apenas servirão para reduzir o impacto de curto prazo, dado que talvez seja necessário haver racionamento de energia durante o inverno e muito provavelmente o continente passará por uma recessão em 2022.

A Alemanha já apresenta contração com o PMI Composto indicando queda de 48,1 em julho para 47,6 pontos em agosto. Além disso, a inflação continua acelerando na zona do euro, atingindo 9,1% na comparação anual, puxada por energia (38,3%) e alimentação, álcool e tabaco (10,6%).

Na China, a política de tolerância zero contra a Covid-19 segue impactando o nível de atividade econômica. O país restringiu a atividade de forma mais significativa do que no ano passado e o PMI composto do país recuou de 54 para 53 pontos em agosto, após o resultado do PMI industrial apresentar contração de 50,4 para 49,5.

CONCLUSÕES

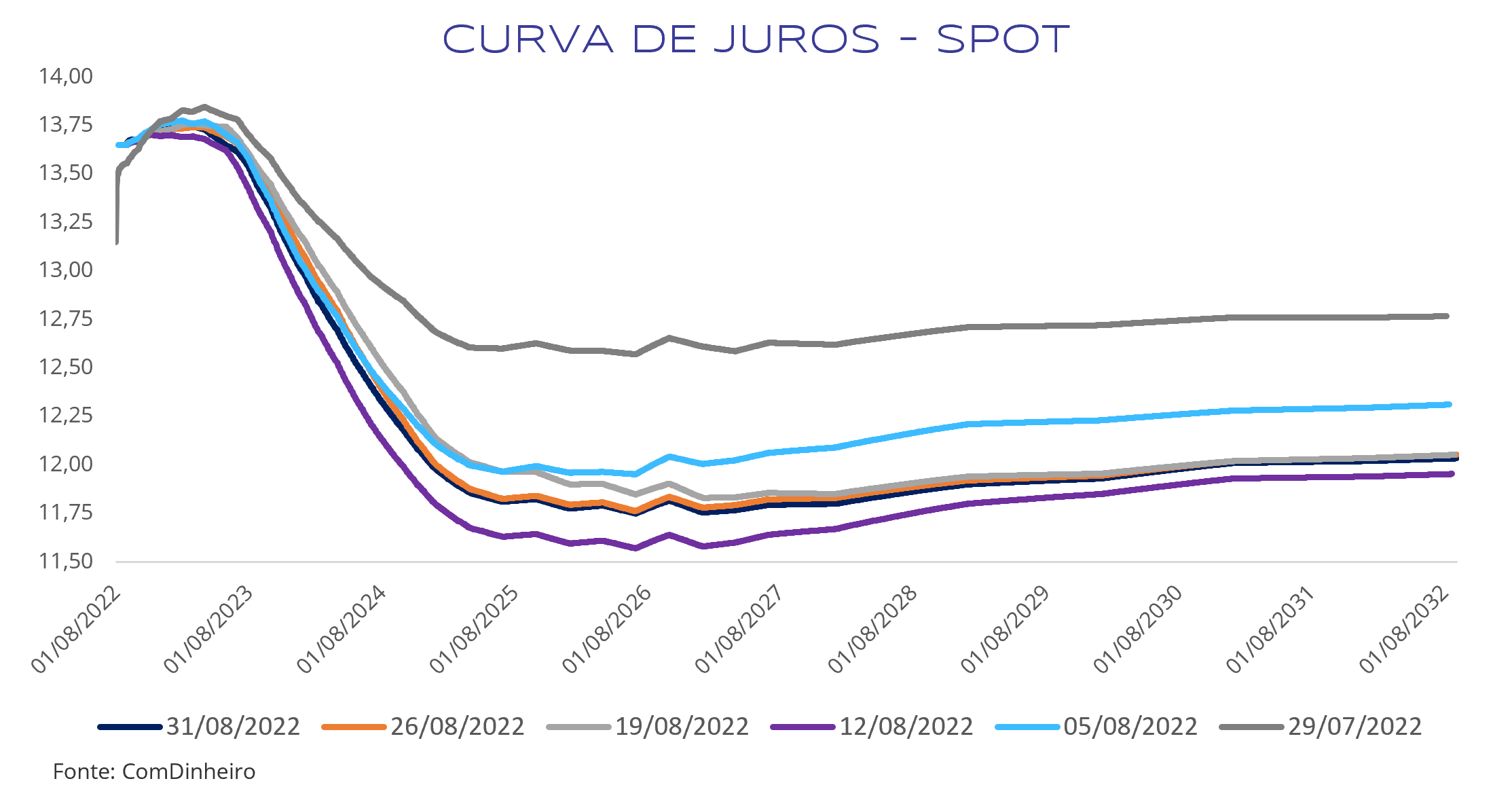

A curva de juros (ver gráfico abaixo) apresentou fechamento nos vértices intermediários e longos, devido à expectativa quanto ao encerramento do ciclo de alta de juros e início dos cortes na Selic em 2023. Contudo, o risco fiscal deve impactar a expectativa de juros de longo prazo.

Os índices de renda fixa com maior duration foram os mais beneficiados devido aos fatos mencionados acima, com o IMA-B 5+, IRF-M 1+ e IRF-M sendo os maiores destaques. O IMA-B, apesar de fazer parte dos índices de longa duration, foi impactado negativamente pela projeção de deflação no período, o que também levou a um resultado aquém do esperado para o IDkA IPCA 2A e para o IMA-B 5.

A renda variável nacional retomou o fôlego, sendo influenciada pelos resultados corporativos mais fortes que o esperado. Além disso, o fechamento da curva de juros decorrente da expectativa de fim do ciclo de alta de juros implicou em apreciação dos ativos de risco brasileiros.

A renda variável internacional chegou a apresentar rentabilidade positiva durante a maior parte do mês, todavia, após a postura mais hawkish do presidente do Fed, o quadro se reverteu e o S&P 500 amargou queda de 4,24%, enquanto o dólar fechou levemente no campo positivo e compensou parte das perdas do Global BDRx.

Nossa recomendação para a renda fixa segue com exposição em ativos conservadores, principalmente naqueles indexados ao IDkA IPCA 2A, IMA-B 5 e CDI, pois, mesmo com a inflação projetada para os próximos 12 meses (5,62%) ser bem inferior a dos últimos 12 meses (10,07%), ela ainda permanece acima do teto da meta, o que traz o risco de o Banco Central manter os juros em patamar restritivo por um período mais longo.

Seguimos monitorando a possibilidade de entrada em ativos pré-fixados para aproveitar um cenário de desinflação ocasionado pela desaceleração da economia mundial. Vale ressaltar que um desarranjo fiscal pode compensar os efeitos da redução da inflação.

A aplicação direta em títulos públicos e privados segue como uma das nossas principais estratégias para reduzir a volatilidade da carteira e garantir retorno acima da meta atuarial, mesmo com a recente queda nas taxas de juros. Contudo, deve se levar em consideração a liquidez do portfólio e a necessidade de recursos para pagamento do passivo, tendo em vista que são estratégias com prazo de vencimentos e carência.

A renda variável nacional, apesar dos múltiplos historicamente descontados, segue ameaçada pela política monetária contracionista dos Bancos Centrais mundiais e a possível desaceleração econômica mundial. Vale ressaltar que a postura do próximo presidente frente a esses desafios será determinante para um crescimento sustentável na década atual. Todavia, a restrição da oferta de commodities seria benéfica para o Brasil e pode compensar eventuais políticas equivocadas.

No exterior, a percepção é de maior incerteza quanto ao futuro, uma vez que as políticas adotadas pelo Federal Reserve devem trazer recessão à economia americana, com o objetivo de convergir a inflação de volta a meta de 2%, enquanto a Europa continuará sofrendo com a restrição energética e a China com problemas de crescimento advindos da política de tolerância zero contra a Covid-19 e deterioração do setor imobiliário. Dessa forma, não recomendamos exposição sem variação cambial no exterior, uma vez que em qualquer cenário adverso, o dólar tende a se valorizar frente às outras moedas.

AVISO LEGAL

Esse relatório tem como objetivo único fornecer informações macroeconômicas, e não constitui e tampouco deve ser interpretado como sendo uma oferta de compra ou venda ou como uma solicitação de uma oferta de compra ou venda de qualquer instrumento financeiro, ou de participação em uma determinada estratégia de negócios em qualquer jurisdição.

As informações contidas nesse relatório foram obtidas de fontes públicas ou privadas não sigilosas.

A LEMA Economia & Finanças (“LEMA”) não dá nenhuma segurança ou garantia, seja de forma expressa ou implícita, sobre a integridade, confiabilidade ou exatidão dessas informações.

Esse relatório também não tem a intenção de ser uma relação completa ou resumida dos mercados ou desdobramentos nele abordados.

As opiniões, estimativas e projeções expressas nesse relatório refletem a opinião atual do responsável pelo conteúdo desse relatório na data de sua divulgação e estão, portanto, sujeitas a alterações sem aviso prévio.

A LEMA não tem obrigação de atualizar, modificar ou alterar esse relatório e, tampouco, de informar ao leitor.

Esse relatório não pode ser reproduzido ou redistribuído para qualquer outra pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento por escrito da LEMA.

A LEMA não se responsabiliza, e tampouco se responsabilizará por quaisquer decisões, de investimento ou de outra forma, que forem tomadas com base nos dados aqui divulgados.

Informações adicionais sobre as informações contidas nesse relatório se encontram disponíveis mediante solicitação por meio dos canais de comunicação estabelecidos pela LEMA.